金融科技开放平台撮合量的快速增长,最终表现为银行等持牌机构表内消费贷款的快速膨胀,以及个贷业务利润贡献的快速提升。给人的感觉是,零售转型成效卓著。

2018年,在全部利息收入中,16家上市银行(基于数据可得性,从32家上市银行中选取16家作为代表)的个贷利息占比增至42%,照此速度,2020年,个贷利息收入有望全面超越公司贷款,成为银行业第一大收入来源。

届时,银行业持续五年之久的零售转型,可算是大功告成了。

真的大功告成了吗?

很多银行把金融科技转型简化为零售转型,又把零售转型简化为消费贷款规模的增长,继而是零售条线收入占比。金融科技转型本来是涉及全行方方面面的系统工程,最后被简化成一个数字——零售收入占比,占比超过50%则成功,低于50%嘛,同志仍需努力。

走捷径,结果又把路走歪了——鱼有了,渔没有。

2018年以来,地方监管亮剑助贷和联合贷款,对助贷大加限制,就是对这种现象的纠偏。

在监管眼里,规模不重要,风险重要;规模不重要,能力重要。规模上去了,底层科技能力全部依赖外包,没有能力又积聚风险,监管自然要出手。

金融科技的转型,首先是底层系统架构的转型,从集中式、IOE式架构转为分布式、开放式架构。底层架构不改,就如新车配个旧的发动机,只在配饰、外观上下功夫,自欺欺人。

其次是业务流程的重塑。发动机换新了,操作起来还要便捷、高效,适应用户对体验的要求。之前在网点开个户要等1个小时的事,绝不能再重演了,否则,哪好意思说自己是金融科技银行呢。

再次是用户运营和场景生态搭建。万事俱备,只等客来。准备得再好,没有用户光临,在商业上就不成功,转型也没了意义。要吸引用户,涉及到场景搭建、用户运营,对银行来讲,都是新东西,需要一点一点从头做起,要下笨功夫,没有捷径。

最后,呈现出来的才是一家金融科技银行。从硬件到软件,从机制到文化,样样新鲜、有活力,这才算成功。

很多银行省略(外包)了过程,直奔结果而去,好的结果——零售利润占比提升——只能维护一阵子,不能持续一辈子。

更糟的是,用进废退。那些被省略的环节,越是被忽视,就变得越难,直至成为翻不过去的大山。慢慢的,转型再也无望了,不少银行,越来越像资金管道。

也有佼佼者

当然,不全是坏消息,也有佼佼者。

我们就来看两个佼佼者——招商银行和平安银行。

在2018年年报里,二者的定位很接近,招行的定位是“创新驱动、零售领先、特色鲜明的中国最佳商业银行”,平安银行的定位则是“中国最卓越、全球领先的智能化零售银行”,都有浓浓的零售味道。

若把个贷利息收入>公司贷款利息收入作为零售转型成功的标志,招行于2015年达标,平安银行于2016年达标。

至2018年,招行零售条线利润贡献54.7%,平安银行则为69%。

从这个角度,招行和平安银行的转型路径,起码值得借鉴。

零售转型,千头万绪。纲举目张,何为纲?

招行选择以月活跃用户(MAU,用户打开APP即算活跃)为纲,称之为“北极星指标”(北极星是小熊星座中最亮的一颗恒星,离北天极很近,差不多正对着地轴,从地球北半球上看,它的位置几乎不变,可以靠它来辨别方向——摘自百度百科),其他皆可变,唯北极星不变。从场景生态、经营策略到流程重构、科技重组,均围绕北极星指标——用户活跃度铺陈展开。

2018年,招商银行APP和掌上生活APP合计用户1.48亿,合计月活跃用户8105万,两个APP各占一半左右。

-

iPhone以旧换新进入加拿大:依然没有中国去年8月份,苹果官方正式在美国开启iPhone“以旧换新”服务(全称为iPhone重复利用及再循环项目(iPhone Reuse and Recycling Program),所有美国零售店都可参加该活

iPhone以旧换新进入加拿大:依然没有中国去年8月份,苹果官方正式在美国开启iPhone“以旧换新”服务(全称为iPhone重复利用及再循环项目(iPhone Reuse and Recycling Program),所有美国零售店都可参加该活 -

iPhone 5c有救了!涨势可观女性是消费主力最近,有一则市场研究调查报告显示,近三个月里欧洲的安卓手机占据市场近70%份额,iPhone则是19%,Windows Phone手机则是上升到10%。其中有趣的是,iPhone 5

iPhone 5c有救了!涨势可观女性是消费主力最近,有一则市场研究调查报告显示,近三个月里欧洲的安卓手机占据市场近70%份额,iPhone则是19%,Windows Phone手机则是上升到10%。其中有趣的是,iPhone 5 -

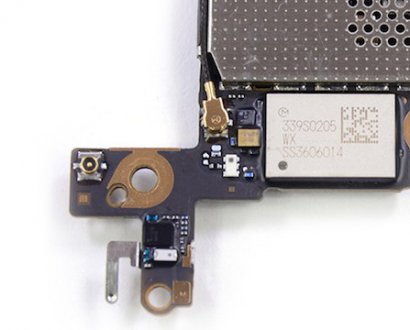

高通发布全新芯片 改善苹果设备Wi-Fi性能苹果供应商高通刚刚宣布推出新的5G Wi-Fi SoC 移动芯片,型号为BCM4354,支持802.11ac,2x2 多输入多输出(MIMO)技术,能改善未来iPhone 和iPad 的电源能耗。 苹果供

高通发布全新芯片 改善苹果设备Wi-Fi性能苹果供应商高通刚刚宣布推出新的5G Wi-Fi SoC 移动芯片,型号为BCM4354,支持802.11ac,2x2 多输入多输出(MIMO)技术,能改善未来iPhone 和iPad 的电源能耗。 苹果供 -

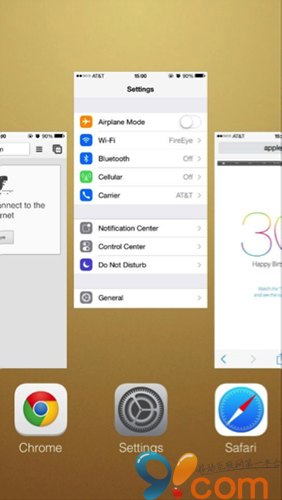

iOS7重大漏洞:黑客可窃取非越狱设备信息FireEye的研究员最近发现了多个iOS的漏洞:可以让黑客绕过苹果的应用审核并在用户的iOS设备上安装监控程序,安装后的监控程序可以在用户不知情的情况下

iOS7重大漏洞:黑客可窃取非越狱设备信息FireEye的研究员最近发现了多个iOS的漏洞:可以让黑客绕过苹果的应用审核并在用户的iOS设备上安装监控程序,安装后的监控程序可以在用户不知情的情况下 -

越狱大神Winocm 宣布年底将入职苹果工作今日从推特传来“令人遗憾”的消息,苹果再次挖走一名iOS 越狱大将。这次是Winocm。对于Winocm 大家并不陌生,他曾经跟 iH8Sn0w 和 SquiffyPwn 一起,带给我们

越狱大神Winocm 宣布年底将入职苹果工作今日从推特传来“令人遗憾”的消息,苹果再次挖走一名iOS 越狱大将。这次是Winocm。对于Winocm 大家并不陌生,他曾经跟 iH8Sn0w 和 SquiffyPwn 一起,带给我们